科技改變生活 · 科技引領未來

科技改變生活 · 科技引領未來

(報告出品方/作者:國盛證券,王席鑫、楊義韜)1.格局良好,全球草甘膦進入中長期緊平衡草甘膦是全球市場規模最大的除草劑品種。草甘膦(N-膦酰基甲基甘氨酸)是一種高效、低毒、安全的除草劑,由美國孟山都公司于1970年開發。其工作原理為抑制植物

(報告出品方/作者:國盛證券,王席鑫、楊義韜)

1. 格局良好,全球草甘膦進入中長期緊平衡

草甘膦是全球市場規模最大的除草劑品種。草甘膦(N-膦酰基甲基甘氨酸)是一種高效、 低毒、安全的除草劑,由美國孟山都公司于 1970 年開發。其工作原理為抑制植物氮代謝 酶(EPSPS 合酶)的活性,從而讓植物死亡。而通過基因改造可以生產抗草甘膦的轉基 因作物,轉入的基因可以讓氮代謝酶增加 50 倍,從而抵消草甘膦的作用,農民能夠殺死 雜草而不殺死莊稼。隨著上世紀 90 年代開始轉基因抗草甘膦作物(大豆、棉花、油菜、 玉米)的發展,草甘膦的用量逐年增加。

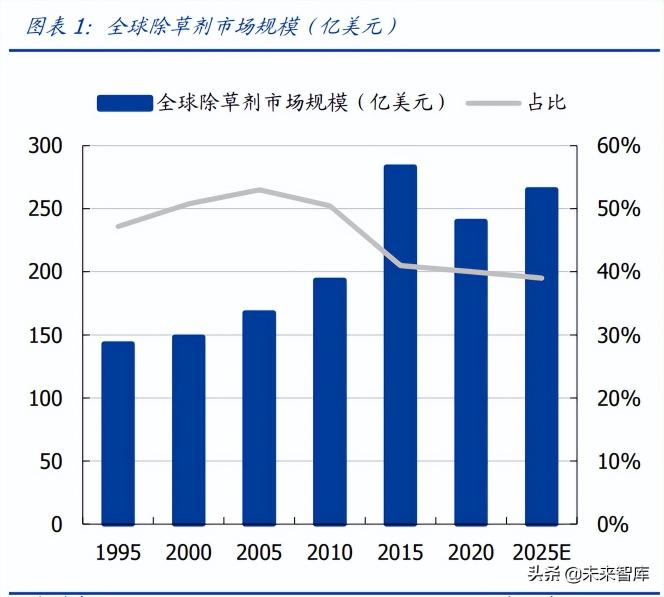

2020 年,全球農藥市場規模 608 億美元,包括了除草劑、殺菌劑、殺蟲劑三大類。在市 場規模近 4000 億元的農藥市場中,除草劑占比約 40%,2020 年市場規模 240 億美元。 而草甘膦是世界上運用最廣的除草劑,已在 90 多個國家登記,可以用于非耕地除草,也 可用于耐草甘膦性狀的多種作物。2020 年全球草甘膦市場規模 56 億美元,占全球除草 劑份額 23%,占全球農藥份額 9.2%,是全球最大的除草劑品種。

1.1. 復盤草甘膦歷史的景氣周期

1)2006 年以前:行業逐步打破壟斷,價格向下,需求快速增長

1996 年美國孟山都推出耐草甘膦轉基因作物,轉基因作物種植面積快速增長。1996 年 至 2004 年,全球轉基因作物種植面積復合增速高達 65%,草甘膦的市場同步發展。隨 著孟山都的專利于 2000 年到期,我國產能增長加速。因而全球草甘膦進入量增價跌的 快速成長時期。1991 年,全球草甘膦原藥的平均最終用戶價格是 3.4 萬美元/噸,1997 年下跌至 2 萬美元/噸,2007 年 1 月,草甘膦價格已下跌至 2.6 萬/噸。草甘膦的價格持 續下跌使得人們減少對價高的選擇性除草劑的使用,2002 年美國 10%的大豆田使用的 除草劑數量從 11 種減少為 1 種(即草甘膦),奠定其全球第一大農藥品種的地位。

2)2007-2008 年:供需兩旺、量價齊升

該時期草甘膦歷史上最大的一輪景氣,價格從約 2 萬/噸上漲至最高約 12 萬元/噸。需求方面,1)全球轉基因作物種植面積持續上升,2005 到 2008 年復合增速達 9.35%,拉 動了我國草甘膦的出口需求。2006 年,我國草甘膦產量 17 萬噸,其中約 13.5 萬噸用于 出口,2008 年我國草甘膦出口需求增長至 24 萬噸;2)2007 年全球糧食價格大幅抬升, 2007 年 7 月到 2008 年 3 月,全球大豆價格迅速上漲,期間上漲 99.65%。草甘膦作為 最主要的農藥品種,價格隨農產品聯動上漲。供給方面,從 2006 年至 2008 年 8 月,全 球最大草甘膦廠商美國孟山都將其 10 萬噸生產線停產,停產產能占孟山都 20 萬噸產能 一半。

3)2009-2011 年:新產能上馬,價格陷入低迷

快速增長的盈利空間刺激了行業產能的迅速擴張。2009 年,國內草甘膦產能超過 100 萬 噸,而全球草甘膦需求總量僅為 80 萬噸,過剩嚴重。在金融危機和產能過剩的沖擊下, 草甘膦價格于 2010 年 6 月下跌至 1.9 萬/噸,多數廠商難以實現盈利。

4)2011-2013 年:行業經歷兩年出清后,穩步上漲

2012 年,我國出口草甘膦 35 萬噸,是全球最大的供給來源(海外孟山都 24 萬噸)。2013 年,受國內全國性霧霾、山東濰坊地下水污染事件、行業安全事故等影響,我國草甘膦 企業開工受限,不少中小企業逐步退出市場,草甘膦的供應能力有一定的縮水;行業經 歷兩年的低迷,社會庫存逐漸消耗,開啟了持續兩年的穩步上漲行情。

5)2014-2016 年:新一輪供給擴張,需求增速放緩,價格低迷

在價格持續上漲的刺激下,新增產能不斷涌現。2013 年國內新增草甘膦中小產能 15 萬 噸,2014 年和邦生物新增 5 萬噸。2014 年,國內實際產量達到 45 萬噸,海外孟山都產 能 24 萬噸。而需求方面,我國每年使用草甘膦原藥約 5 萬噸,全球草甘膦原藥需求 50- 55 萬噸。并且,全球轉基因作物面積增長開始大幅放緩,2013 至 2016 年,全球轉基因 作物種植面積 CAGR 復合增速下滑至 0.87%。綜合因素導致草甘膦價格重新下行。

6)2017-2020 年:供給側改革,行業格局逐步改善

草甘膦生產過程污染嚴重,排放大量廢水。2016 年開始我國化工行業供給側改革,2019 年“三磷”整治,行業新增產能極少,加上部分落后產能退出,行業集中度大幅提升。

7)2020年6月至今:草甘膦價格由2.09/噸上漲至目前6.28萬/噸,累計上漲200.48%; 海外對草甘膦的需求旺盛,拜耳三次調高美國草甘膦制劑產品價格。我們基于以下原因 認為,草甘膦正在進入相對歷史上前兩次景氣持續時間更長的,高盈利高景氣周期。

1.2. 格局良好,全球草甘膦進入中長期緊平衡

我國競爭格局改善,集中度大幅提升。我國草甘膦最早從 1982 年 3 家發展到 1990 年 10 家、1994 年發展到 18 家、2005 年發展到 40 家。2007 年底,多數企業產能在 5000 噸以下,最小的 1000 噸,集中度低。2008 年,我國草甘膦行業 CR3 為 36.8%,CR5 為 51.5%。2013、2014 年開始,在國家嚴格的監管下,大批草甘膦產能遭淘汰,再加上行 業已不再審批新增產能,競爭格局逐步改善。2021 年,全球僅剩余 11 家草甘膦廠商, 多數落后產能已在數次行業衰退周期、環保嚴格監管中被淘汰。行業集中度大幅提升。 目前,我國草甘膦 CR3 已上升至 54.5%,CR5 已上升至 72.1%。

全球集中度高,議價能力強。全球目前擁有總產能 112.2 萬噸,海外方面拜耳具備 37 萬 噸產能(IDA 工藝),我國產能 75.2 萬噸。拜耳過去曾是草甘膦行業的寡頭,在本世紀 第一個十年占據全球超過 50%產能。目前,全球草甘膦 CR2=49.0%、CR3=62.4%,拜 耳、興發、福華等寡頭對行業上下游具有很強的議價能力。

供需格局改善,全球草甘膦進入中長期緊平衡。2009 年,我國草甘膦擁有草甘膦產能 103 萬噸,產量 49 萬噸,產能利用率不足 50%,價格也曾經到達冰點 1.8 萬/噸,行業 毛利率僅 3.35%。而后,行業經歷了持續的產能出清、集中度提升的過程。根據卓創資 訊,2017 年我國草甘膦產能為 93.7 萬噸,2021 年已削減至 75.2 萬噸。同時,隨需求 增長,產量持續提升,開工率由 2017 年 54%大幅上升至 2021 年 79%。與此同時,社 會庫存自 2019 年底開始迅速下行,2022 年 3 月,我國草甘膦月度社會庫存相比 2019 年 10 月下降了 89%,也體現了行業供需格局的穩步好轉。由于草甘膦供給端政策審批 限制嚴格,后續行業已披露新增產能僅興發集團 5 萬噸,行業良好的供需格局得以維持, 全球草甘膦進入緊平衡時代。再加上海外拜耳美國、巴西等地工廠開工多次出現不可抗 力,供需格局、競爭格局支撐全球草甘膦進入中長期緊平衡。

2. 全球農產品高景氣,草甘膦價格聯動強勢

2.1. 糧食安全重要性凸顯,疊加地緣政治因素農產品強勢上漲

人口增長與耕種面積的不適配,糧食安全重要性凸顯。過去 70 年,全球人口增長超過 50 億,且對高品質農產品的需求不斷增加,而耕地面積僅從 12 億公頃增長至 15 億公 頃,耕地面積增速遠低于人口增速。這導致了人均耕地面積的持續減少。1961 年,全球 平均耕地面積為 0.36 公頃,2018 年已下降至 0.18 公頃。我國以世界 7%的耕地面積養 育了全球 20%人口,2018 年人均耕地面積 0.09 公頃低于世界平均,病蟲害壓力不斷加 大,農業生產承擔著巨大的壓力。

同時,我國部分糧食供給高度依賴進口,且進口依存度不斷攀升。2021 年,我國大豆、 玉米進口依存度分別高達 85.9%、49.8%。其中大豆進口依賴度較高,進口國主要為美 國、阿根廷、巴西,三國合計占進口量 94%。我國為滿足我國不斷增長的糧食需求,保 障糧食安全問題,對轉基因作物與農藥的需求應運而生。

2020 年開始,受到全球性貨幣寬松影響,全球大宗商品價格大幅上漲。2020 年開始, 玉米、大豆等糧食作物經歷了一輪價格上行,2020 年 1 月國內玉米、大豆現貨價分別約 1900、3500 元/噸,截至 2022 年 4 月價格分別上漲至 2800、5700 元/噸,漲幅分別為 47%、63%。本輪糧食漲價原因主要包括:全球疫情導致生產環節、運輸環節受限;生 豬存欄量走高,飼料需求增長;全球性貨幣寬松帶來玉米、大豆等大宗產品價格上漲。

地緣政治影響下,全球農產品景氣度持續。烏克蘭被譽為“歐洲糧倉”,農作物種植面積 大且農產品種類豐富。產量方面,根據 USDA 數據,烏克蘭葵花籽油全球第 1、玉米全 球第 6、大麥全球第 6、小麥全球第 9、大豆全球第 9。出口方面,烏克蘭玉米、大麥、 小麥、葵花油出口量占全球總出口市場約 16%、10%、9%、42%,而烏克蘭與俄羅斯 玉米、大麥、小麥、葵花油總計出口量占全球約 18%、20%、23%、63%,在全球農產 品出口市場有著重要的地位。受俄烏戰爭因素影響,包括玉米、大豆、小麥在內的農產 品的出口受到較大程度影響。由于農產品之間存在一定替代關系,預計未來國際農產品 價格將持續維持強勢。

農產品的高景氣帶來下游對農藥價格更強的承受能力,亦助于提升農民種植熱情。歷史 上,農產品與草甘膦價格關聯度較高。分析原因,首先,農產品高景氣,會帶來下游對 農藥價格更好的承受能力,利于農藥價格維持強勢,草甘膦作為最大的農藥產品將充分 受益。其次,當農產品價格高時,農民種植熱情高漲。2020 年 6 月至今,草甘膦價格由 2.09/噸上漲至目前 6.28 萬/噸,累計上漲 200.48%。我們認為,未來在良好的行業格局 下,疊加農產品高景氣,草甘膦將進入新一輪有持續性的景氣周期。(報告來源:未來智庫)

2.2. 轉基因作物推廣提升草甘膦需求空間

草甘膦和抗草甘膦轉基因作物是減少蟲害的重要手段。通過基因改造生產抗草甘膦的轉 基因作物,農民能夠殺死雜草而不殺死莊稼,是減少糧食蟲害,增加單位耕地產出的重 要手段。EPSPS 是草甘膦作用于植物產生抑制的關鍵性合成酶,草甘膦的工作原理為抑 制植物氮代謝酶(EPSPS 合酶)的活性,從而讓植物死亡。因其對 PEP 親和性較好且高 抗草甘膦,轉 CP4-EPSPS 基因的植物對草甘膦具有較高的抗性,當前世界范圍內應用最 廣的是來自根癌農桿菌 CP4 菌株的 EPSPS。1983 年,孟山都和華盛頓大學的科學家從土壤農桿菌分離到高耐草甘膦的 CP4 菌株;1986 年,孟山都將 CP4-EPSPS 基因導入大 豆基因組中,成功育成了抗草甘膦新品種;1996 年,世界首例耐草甘膦大豆 GTS-40-3- 2 商業化。

我國進口依存度持續攀升的大豆和玉米,是最主要的轉基因作物,也是草甘膦在全球最 大的需求來源。大豆和玉米是主要的轉基因作物品種,也是草甘膦最大的下游應用作物。 轉基因大豆是種植范圍最廣的轉基因作物品種,以抗草甘膦轉基因大豆為主。該大豆 1996 年獲準進行商業化種植。2018 年全球轉基因大豆種植面積達到了 9.590×107km2, 相比 1996 年增長超過 100 倍;我國每年玉米田草害面積達 2667 萬 hm2,占播種面積超 過 70%,可造成玉米減產 20%至 30%,嚴重地塊達 40%。2018 年全球轉基因作物種 植面積的 30.7%為轉基因玉米,轉基因玉米種植面積高達到 5890 萬 hm2。2005 年,美 國抗草甘膦轉基因大豆種植面積已占美國大豆總種植面積 87%。目前有 6 種主要的抗草 甘膦作物:大豆、玉米、棉花、油菜、苜蓿和甜菜。2015 年 1.8 億 hm2 轉基因作物以抗 草甘膦轉基因作物為主,抗草銨膦轉基因作物為輔,世界草甘膦約 56%用于抗草甘膦作 物。

在我國推廣轉基因作物對保障糧食安全意義重大,有望進一步打開草甘膦需求空間。由 于轉基因作物的新品種持續研發、商業化推廣,全球轉基因作物種植面積不斷增長,2019 年已達到 1.9 億公頃。2014 年開始,全球轉基因作物種植面積增長開始放緩,核心原因 是美國等發達國家轉基因滲透率接近飽和。美國 HT 大豆、HT 棉花、BT 棉花、BT 玉米、 HT 玉米 2020 年滲透率分別為 94%、91%、88%、82%、89%。而我國過去轉基因作 物增長緩慢,2019 年種植面積近 320 萬公頃,占全球 1.7%,有很大的增長潛力。轉基 因作物的主要品種是大豆和玉米,我國大豆、玉米進口依存度持續攀升,尤其大豆進口 依存度已達到近 85%。因此,推廣轉基因作物,對于保障糧食飼料安全供應意義較大, 能有望進一步帶動我國轉基因作物種植面積增長,提升草甘膦需求。此外,替代百草枯 亦能增加草甘膦需求。

3. 生產工藝對比:一體化的 IDA 路線綜合優勢顯著

3.1. 三種草甘膦主流生產工藝的流程

草甘膦包括甘氨酸法、IDA 法兩種工藝。其中 IDA 工藝由美國孟山都公司于 1971 年創 制成功,我國沈陽化工研究院于 1973 年研制甘氨酸合成路線成功。 IDA 路線-氫氰酸工藝:2006 年至今,由于國內氫氰酸合成技術的進步、IDAN 合成技 術取得突破,IDA 法在我國逐漸發展起來。

IDA 路線合成草甘膦先要生成中間體 IDA, 然后再與三氯化磷、甲醛生成雙甘膦后,經氧化生產成草甘膦。根據合成 IDAN(亞氨基 二乙腈)方式的不同,IDA 法又可細分為氫氰酸工藝和二乙醇胺工藝。其中,氫氰酸工 藝先由天然氣和硫酸合成氫氰酸,再由氫氰酸合成羥基乙腈,進而合成 IDAN。IDA 工藝 具備產品純度高,且易于出口到歐美市場等優勢。然而氫氰酸劇毒,操作難度大,用氫 氰酸生產 IDA 存在一定技術壁壘。

IDA 路線-二乙醇胺工藝:二乙醇胺工藝由二乙醇胺和燒堿直接合成 IDAN(亞氨基二乙 腈)。該工藝使用有效催化劑可使二乙醇胺轉化率達 99%,IDA 的收率可達 90%以上, 產品質量高、操作環境好、便于規模發展。該工藝對環境友好,技術先進成熟,易于向 歐美市場出口,但 2004 年底二乙醇胺反傾銷后,成本大幅提升。

甘氨酸路線:該路線以甘氨酸、亞磷酸二甲酯作為主要原材料,又可細分為兩種。一種 是以氯乙酸、氨為原料的氯乙酸氨解法,另一種是以甲醛、氰化鈉或丙烯腈裝置副產的 氫氰酸為原料的施特雷克法。氯乙酸氨解法不僅工藝流程復雜,生產成本較高,而且該 工藝產生大量富含氯化銨和甲醛的廢水,環保處理費用較高,在國外已基本淘汰。而國 內現有甘氨酸生產廠所采用的生產工藝基本上都是氯乙酸氨解法。

3.2. 環保對比:IDA 路線三廢排放更少

草甘膦在生產及使用伴隨甲醛、可溶性鹽、磷的污染。草甘膦是發改委限制投資項目, 未來行業無明顯新增產能。草甘膦被限制生產的主要原因來自污染,其主要污染成分包 括甲醛與可溶性鹽。另外,磷的排放也會造成環境污染。目前草甘膦生產過程中磷元素的利用率為 60%~65%,剩余部分進入到母液中,未經處理地排放將帶來嚴重的環境污 染,造成土壤板結、水體富營養化等一系列生態環境問題,廢液處理能力和水平成為制 約行業供應的核心問題。因此,環保投入已經成為草甘膦成本的重要組成部分。

甘氨酸路線“三廢”排放大,每生產 1 噸草甘膦副產廢液約為 5 噸,甘氨酸生產過程中 也產生廢水、VOCs 等污染物,同樣會因環保問題而漲價并傳導至下游。根據《化學工業》 數據,甘氨酸法草甘膦三廢或副產物數量高達 13 種,包括廢氣(氯化氫、氯甲烷)、廢 水(亞磷酸、甲醇、甲縮醛、草甘膦、磷酸鹽、氯化鈉、氯化銨等),其中 5 項來自亞磷 酸二甲酯工序、2 項來自甲醇回收工序、2 項來自母液濃縮工序、4 項來自其他工序。

相比之下,IDA 法草甘膦三廢或副產物數量僅 7 種,主要包括尾氣(HCN、氨、氯化氫)、 廢水(有機腈類、雙甘膦、甲醛、氯化鈉等),其中 4 項來自 PMIDA 工序、3 項來自其 他工序。處理量少,易處理和綜合利用。 另外,甘氨酸的合成對環境也有污染。雖然氯乙酸氨解法原料易得、工藝簡單,但反應 時間長,并且除去反應中產生的氯化銨比較困難,產品質量較差、精制成本高。作為催 化劑:烏洛托品回收困難,造成環境污染。每生產 1 噸甘氨酸產品將產生 3 噸以上的廢 水。廢水中含有大量的無機和有機化合物,包括劇毒的甲醛和氯乙酸、二氯乙酸等。

從母液污染物含量看,雙甘膦母液甲醛、草甘膦含量較高(1-1.5%草甘膦、3-4%甲醛); IDA 法草甘膦母液雙甘膦、甲醛含量較高(1-1.5%雙甘膦、2-3%甲醛);甘氨酸法草甘 膦鹽及有機物含量較高(2%亞磷酸、15-18%氯化鈉、2.5%增甘膦、1.5%甘氨酸、2% 其他有機物)。對比兩大草甘膦路線,IDA 法母液污染物含量相對較低。

3.3. 成本對比:一體化的 IDA 路線更具競爭力

隨著草甘膦價格的上漲,行業盈利迅速提升。截至 2022 年 4 月 14 日,草甘膦行業毛利 潤為 2.50 萬/噸,行業毛利率為 39.87%。同時,2020 年 6 月開始,隨著草甘膦主要原 材料的上漲,草甘膦成本出現了一定上調。目前草甘膦行業成本(甘氨酸法)約 3.7 萬 元/噸,較往年約 2 萬元/噸成本有一定上浮。

甘氨酸/IDAN、黃磷是草甘膦的主要原材料。甘氨酸法生產草甘膦,主要原材料包括了 甘氨酸、黃磷、甲醇、多聚甲醛、液氯。以黃磷、甘氨酸為主,合計占比約 75%;IDA 路線生產草甘膦原材料包括 IDAN(亞氨基二乙腈)、黃磷、燒堿、甲醛、液氯等,其中 以 IDAN、黃磷為主,合計占比約 83%。

3.3.1. 甘氨酸路線草甘膦成本分析

景氣高點時,配套甘氨酸廠商將享有顯著增厚的利潤空間。歷史上,甘氨酸法草甘膦歷 史上成本波動較大,主要來自于黃磷、甘氨酸價格的上漲:甘氨酸方面,草甘膦是甘氨 酸主要的下游應用,占比 92%。歷史上,草甘膦的高景氣往往會對主要原材料甘氨酸有 較強拉動。在目前價格下,自產甘氨酸廠商(如樂山福華)相對于需外購甘氨酸的廠商 具有約 2300 元/噸的成本優勢;在 2021 年 12 月初,草甘膦價格達到年內高點 8.03 萬 元/噸的時候,自產甘氨酸廠商相比未配套廠商具有約 7500 元/噸的成本優勢。在產業鏈 高景氣時,一體化廠商利潤增厚顯著。

磷化工品漲價背景下,配套磷礦、黃磷帶來可觀優勢。黃磷方面,生產一噸黃磷需要耗 電 14000kWh,屬于高能耗化工品,在碳中和、碳達峰背景下受到國家嚴格限制新增產能。預計將具有較過去更高的價格中樞。另外,草甘膦占黃磷下游需求比重 29.6%,草 甘膦景氣對黃磷價格亦有拉動。目前,黃磷行業毛利率約 22%,自產黃磷廠商(如興發 集團)相對于需外購黃磷廠商具備約 2600 元/噸成本優勢,若自身擁有磷礦將額外擁有 約 1000 元/噸成本優勢;在 2021 年 12 月初,草甘膦價格達到年內高點 8.03 萬元/噸的 時候,自產黃磷廠商相對于需外購黃磷廠商具備約 3600 元/噸成本優勢。

3.3.2. IDA 路線草甘膦成本分析

IDAN 是影響 IDA 路線變動的核心,一體化廠商優勢顯著。IDA 路線成本的黃磷部分與 甘氨酸路線近似,因而配套黃磷、磷礦的磷化工廠商同樣具備成本優勢。與甘氨酸近似, IDAN 容易在草甘膦高景氣時被拉動同步漲價。在本輪草甘膦景氣中,IDAN 價格由過去 約 1 萬元/噸上漲至目前 2.7 萬元/噸,造成草甘膦廠商成本的大幅上浮。IDA 的主要原 材料包括氫氰酸,以及甲醛、鹽酸、燒堿,其中氫氰酸是主要原材料,占比 83%。在 IDA 路線中,若能具備氫氰酸-羥基乙腈-IDAN-IDA 一體化生產能力,將具備顯著的成本優勢。

3.3.3. 成本結構對比:一體化的 IDA 廠商最具原材料成本優勢

對比成本結構,一體化的 IDA 廠商最具成本優勢。僅考慮原材料配套,未考慮循環產業 鏈帶來的成本優勢,目前,行業中大約有六種成本結構:1)自產氫氰酸-羥基乙腈-IDANIDA 的一體化 IDA 路線廠商(和邦生物);2)配套磷礦、黃磷及配套甘氨酸的甘氨酸路 線廠商(興發集團);3)自產甘氨酸的甘氨酸路線廠商(樂山福華);4)未配套原材料 甘氨酸路線廠商;5)未配套原材料的 IDA 路線廠商;6)采用二乙醇胺工藝的 IDA 路線 廠商(揚農化工),因未獲得公開的二乙醇胺工藝單耗數據,因此暫不作該工藝成本對比。

在甘氨酸路線中,主要原材料為甘氨酸、黃磷、燒堿、甲醇、多聚甲醛。若可以外購醋 酸、液氯自產氯乙酸、再實現甘氨酸自產(例如樂山福華),則可節約成本約 3000 元/噸; 若配套磷化工產業鏈,實現磷礦-黃磷-草甘膦一體化產業鏈,則可節約成本約 5800 元/ 噸;在 IDA 路線中,若可實現從氫氰酸開始到羥基乙腈、IDAN、IDA 的中間體全自產, 可實現行業最具競爭力的原材料成本結構,在當前價格下原料成本約 2.76 萬元/噸。

實現氫氰酸-IDAN-雙甘膦全產業鏈配套具備一定壁壘。2018 年,全球氫氰酸總產能約 220 萬噸/年。其中直接法生產氫氰酸的產能占 70%,丙烯腈副產法占 30%。杜邦是全 球龍頭,占全球總產能 20%,Koch、贏創德固賽、SNC Butachimie 產能占比達 56%。 一方面,氫氰酸投資較大,建設一套 1 萬噸/年的安氏法單套反應裝置,工藝設備投資約 需 1 億元。天然氣是安氏法氫氰酸中占比最大的原材料,我國四川擁有豐富的天然氣資 源。因此,我國安氏法氫氰酸裝置集中在該地區。此外,氫氰酸劇毒,操作難度大,用 氫氰酸生產 IDA 存在一定技術壁壘。

海外廠商采用 IDA 工藝,我國以甘氨酸路線為主。目前,國外拜耳為 IDA 工藝,國內目 前以甘氨酸法為主。全球草甘膦產能共 107.2 萬噸,其中,我國草甘膦產能共 70.2 萬噸, 其中甘氨酸法產能 50 萬噸、IDA 法產能 20.2 萬噸。海外方面,拜耳 37 萬噸產能為 IDA 法,在美國、巴西基地配套了雙甘膦產能。在我國甘氨酸法草甘膦廠商中,興發集團配 套從磷礦到黃磷的一體化磷化工產業鏈,擁有最具優勢的甘氨酸路線成本。樂山福華(擬 被江山收購)配套 4 萬噸甘氨酸。其余甘氨酸法草甘膦生產商均需外購甘氨酸、黃磷。

在我國 20.2 萬噸 IDA 法的草甘膦廠商中,揚農化工采用二乙醇胺路線,其余廠商均采 用氫氰酸路線。其中,和邦生物實現了關鍵中間體自產,經我們測算,生產成本約 3.2 萬 /噸,優勢顯著。(報告來源:未來智庫)

4. 投資分析與重點公司分析

4.1. 對行業的核心觀點,后續景氣度研判

我們通過復盤近年來,包括本輪漲價在內的,歷史上數輪草甘膦的景氣周期,尋找出草 甘膦歷史上價格上漲的因素包括:競爭格局和供需格局的改善、全球轉基因種植面積的 增長(主要影響行業需求量)、農產品價格的景氣度(主要影響漲價空間)。受我國日趨 嚴格的環保監管制約,未來行業新增產能極少,僅興發集團新增 5 萬噸,行業供給、競 爭格局有望維持在良性區間。

需求方面,在玉米、大豆進口依存度持續攀升的背景下,我國以玉米、大豆為主要品種 的轉基因作物的推廣,有望帶來新增需求。加上百草枯替代、南美墾荒亦將帶來新增需 求。并且,短期內受到地緣政治影響,全球糧食價格預計將高位整理,有望聯動帶動草 甘膦價格高位。中長期,隨著全球人口增長,人均耕地面積持續下降將成為發展農藥及 轉基因作物的持續驅動力。

4.2. 和邦生物:一體化鹽氣化工龍頭,雙甘膦擴產鞏固全球龍頭地位

和邦生物是我國西南地區的鹽氣一體化龍頭,公司自身擁有 9091 萬噸磷礦以及 9800 萬 噸鹽礦資源儲量,并立足四川地區區位優勢,以天然氣為原材料延伸至聯堿、雙甘膦/草甘膦、蛋氨酸、玻璃,現已經完成了在化工、光伏兩大領域的布局。截至 2021 年年報, 公司擁有聯堿(純堿+氯化銨)產能 110 萬噸、雙甘膦 15 萬噸、草甘膦 5 萬噸、蛋氨酸 7 萬噸、建筑玻璃 46.5 萬噸。受益于良好的費用控制,公司完全成本領跑行業,凈利率 顯著領先同行。短期內,公司原主業供需格局良好,維持高景氣。中長期,公司將光伏 材料作為下一個集中發力點,2022 年集中投產后有望提估值、促成長。

2022 年 4 月 19 日,公司公告擬建設 50 萬噸雙甘膦產能,投產后有望憑借產業鏈一體 化優勢、工藝環保優勢,雙甘膦投產后將進一步鞏固其全球龍頭地位。

立足資源優勢、區位優勢完整的一體化產業鏈是公司的核心競爭力。我國四川省天然氣 資源豐富,公司立足四川省區位優勢,以價格有競爭力的天然氣為核心原材料,經過數 年時間不斷完善,構建出了天然氣-氫氰酸-羥基乙腈-IDAN-IDA-雙甘膦-草甘膦完整的一 體化產業鏈。并配套磷礦,對沖磷化工產業鏈產品漲價帶來的黃磷采購成本上行。并且, 公司草甘膦產業鏈中的氫氰酸、甲醇等中間環節原料與公司蛋氨酸等其它產品板塊形成 了良好的協同效益。完整的產業鏈一方面為公司帶來成本優勢,根據我們測算,目前公 司草甘膦生產成本低于 3.3 萬元/噸,競爭力強。另一方面,完整的產業鏈配套能在全球 大宗商品價格大幅波動的背景下,穩定成本端的波動,增強業績的確定性。

4.3. 興發集團:磷化工龍頭,甘氨酸路線草甘膦成本引領者

公司是我國磷化工龍頭企業,擁有從磷礦到黃磷、草甘膦的一體化磷化工產業鏈。公司 擁有采礦權的磷礦資源儲量約 4.29 億噸,擁有磷礦石產能規模 415 萬噸/年,并在建后 坪磷礦 200 萬噸/年采礦工程項目,計劃 2022 年下半年建成投產。公司擁有黃磷產能超 過 16 萬噸/年,精細磷酸鹽產能約 20 萬噸/年。公司控股子公司泰盛現有 18 萬噸/年草 甘膦產能(含其全資子公司內蒙興發 5 萬噸/年產能),規模居國內第一。內蒙興發目前 在建 5 萬噸/年草甘膦產能,計劃 2022 年三季度建成投產,屆時公司草甘膦產能將擴大 至 23 萬噸/年。

公司草甘膦業務具備顯著的原材料配套優勢,主要表現在:自身配套 10 萬噸/年甘氨酸 產能;本部及子公司擁有規模化的黃磷產能,能夠就近供應;宜昌園區內有機硅裝置副 產的鹽酸,也是草甘膦生產所需原料。此外,有機硅裝置可以有效消耗泰盛公司生產草 甘膦副產的氯甲烷,既降低了環保風險,又帶來了經濟協同效益。經過多年發展,公司 掌握了先進的草甘膦生產工藝、環保治理技術。2021 年公司實現銷售收入 236.07 億元, 同比增長 28.88%;實現歸屬于母公司凈利潤 42.47 億元,同比增長 583.58%。

4.4. 江山股份:打通兩種草甘膦工藝的農藥龍頭

江山股份有 60 多年的農藥生產歷史,主要從事以除草劑、殺蟲劑為主的農藥產品,是國 內四大草甘膦生產企業之一,擁有草甘膦產能 7 萬噸/年,其中甘氨酸路線產能 3 萬噸/ 年,IDAN 路線產能 4 萬噸/年。此外,公司擁有的農藥品種有草甘膦、甲草胺、乙草胺、 丁草胺、(精)異丙甲草胺、敵敵畏、敵百蟲、氯噻啉、烯啶蟲胺、二嗪磷等原藥以及制 劑產品,農藥制劑品種包括水劑、乳油、水乳劑、水溶性粒劑、水分散粒劑等;基礎化 工產品包括燒堿、氯氣、氫氣、高純鹽酸、飲用水級次氯酸鈉等;新材料包括納米粉體 及納米保溫材料、阻燃劑等;化工中間體包括亞磷酸、亞磷酸二甲酯、亞磷酸三甲酯、 三氯化磷、三氯氧磷、三氯乙醛、氯甲烷等,綜合看,形成了豐富的化工產品結構。原 材料配套方面,公司擁有雙甘膦生產能力,需外購甘氨酸、亞氨基二乙腈(IDAN)。

4.5. 新安股份:“氯循環”產業鏈設計形成一定成本優勢

公司是我國有機硅龍頭,現有有機硅甲基單體產能 49 萬噸/年(折合硅氧烷產能約 25 萬 噸),其中 80%用于自用生產下游有機硅終端產品。2021 年,公司硅基材料板塊實現營 業收入 43.57 億元,同比增長 72.44%,毛利率 47.42%,盈利能力強勁。上游原料配套 方面,公司位于云南鹽津 8000 萬噸儲量的硅礦一期項目已達產。此外,公司在原有 10 萬噸工業硅基礎上,落實四川平武 6.5 萬噸工業硅建設項目,完成云南景成硅業 5.4 萬 噸工業硅收購項目,實現了工業硅完全自給。隨著項目逐步落地,公司工業硅產能將達 30 萬噸以上。同時公司與樂山協鑫共同投資建設首期 20 萬噸/年工業硅粉,拓展與光伏 下游企業的戰略合作。

公司有草甘膦原藥產能 8 萬噸,年產量約 8.5 萬噸,每年另外購部分原藥用于制劑生產, 年銷售量折合草甘膦原藥近 10 萬噸。農藥板塊,公司形成了以草甘膦為主導,草銨膦、 敵草隆為補充的除草劑,以毒死蜱為代表的殺蟲殺菌劑,以信息素、性誘導劑為代表的 生物防控產品等多系列協同發展的產品群。公司的草甘膦和有機硅業務能形成協同效應, 運用草甘膦生產過程中產生的副產物氯甲烷,進行有機硅生產,獨特的“氯循環”產業 鏈設計形成了一定成本優勢。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。未來智庫 - 官方網站

陳書