科技改變生活 · 科技引領未來

科技改變生活 · 科技引領未來

獲取報告請登錄未來智庫www.vzkoo.com。復合肥行業(yè):不可或缺的農化商業(yè)網絡,內在價值迎來重估時刻產品價值:具備均衡性和便攜性雙重優(yōu)點?復合肥屬于二次加工肥種,一般分為二元肥和三元肥兩大類。復合肥是指含有氮、磷、鉀三種要素中兩種或兩

獲取報告請登錄未來智庫www.vzkoo.com。

復合肥行業(yè):不可或缺的農化商業(yè)網絡,內在價值迎來重估時刻

產品價值:具備均衡性和便攜性雙重優(yōu)點

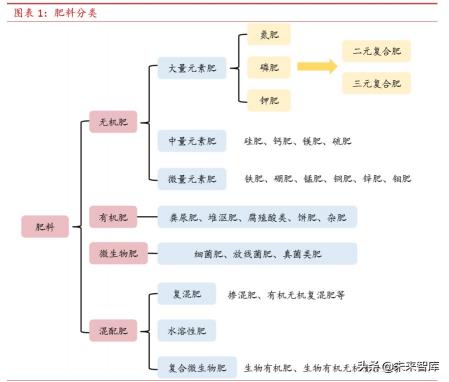

? 復合肥屬于二次加工肥種,一般分為二元肥和三元肥兩大類。復合肥是 指含有氮、磷、鉀三種要素中兩種或兩種以上的化肥,含有任何兩種要 素的復合肥稱為二元復合肥,含有三種要素的肥料為三元復合肥。復合 肥與復混肥廣義上統(tǒng)稱為復合肥,嚴格來講,前者通常是由化學方法反 應制成,后者則是由物理方法混配而成。復合肥根據營養(yǎng)元素比例的不 同還可分為通用肥、配方肥和專用肥。通用肥是指氮、磷、鉀含量相等 的肥料,常見的氮磷鉀比例為 15-15-15 或 16-16-16,可廣泛應用于各 種土壤和作物,由于配比簡單、生產方便、性能穩(wěn)定,通用肥在全國市 場占據重要地位。配方肥是根據作物的需肥規(guī)律、土壤供肥性能和肥料 效應,將氮磷鉀比例略作調整,制成適用于特定區(qū)域、特定作物的肥料。 專用肥主要依據目標作物的營養(yǎng)需求專門制定,是配方肥的重要補充。

? 復合肥相較于單質肥,具備營養(yǎng)均衡、使用便攜的優(yōu)點。復合肥由于是 由化學方式合成,物理性能比較穩(wěn)定,施于土壤后各種養(yǎng)分可緩慢釋放, 有效成分含量與養(yǎng)分利用率均高于單質肥。此外,復合肥結構均勻,運 輸方便,既適用于機械化施用,也便于人工撒施。復合肥對我國實現平 衡施肥,提高肥料利用率,提高農業(yè)效益有重要作用。

商業(yè)價值:復合肥處于產業(yè)鏈終端,農化商業(yè)網絡價值凸顯

? 復合肥屬于化肥產業(yè)鏈后端,直接對接農資及下游生產企業(yè)。化肥產業(yè) 鏈上游為煤炭、磷礦石、鉀礦石、硫磺等化工原材料,通過反應得到合 成氨、光鹵石等中間產品,進而合成鉀肥、氮肥、磷肥三大單質肥。這 些單質肥既可單獨使用,也可進一步加工制成復合肥,最后通過直銷或 經銷的方式供應給終端農戶。

? 成本、技術、品牌、渠道、服務多環(huán)節(jié)共同決定復合肥企業(yè)盈利能力。 化學原材料行業(yè)處于產業(yè)鏈中間環(huán)節(jié),下游主要對接大規(guī)模的工廠采購, 成本與規(guī)模優(yōu)勢很大程度上決定了原材料企業(yè)的盈利能力;而復合肥下 游直接對接農戶,由于用肥地區(qū)分散,復合肥企業(yè)需要規(guī)模龐大且機制 健全的銷售團隊和經銷商團隊完成渠道的鋪設。成本方面,擁有上游單 質肥生產能力的企業(yè)能夠更好地抵抗原材料價格波動帶來的風險,如新 洋豐同時具備磷肥和常規(guī)復合肥的產能,金正大和云圖控股擁有豐富優(yōu) 質的磷礦資源,心連心由尿素起家。品牌端,良好的品牌建設有利于提 高消費者辨識度,使產品更容易在激烈的競爭中脫穎而出。渠道端,擁 有優(yōu)質農資經銷商資源可加速企業(yè)的渠道拓展,持續(xù)增加市場份額。

? 中國的農業(yè)產業(yè)化模式使得農化商業(yè)網絡具備更高的價值。與歐美的規(guī) 模化、機械化農業(yè)產業(yè)結構不同,中國的農業(yè)生產經營組織以分散的小 規(guī)模農戶為主,與日本更為接近;然而日本具備高度發(fā)達的農協(xié)組織, 農民參與度高于 99%,且農協(xié)業(yè)務綜合性強,包攬了種植、銷售、甚至 存貸款、保險等金融服務,這與中國尚在發(fā)展中的農業(yè)合作社又有著根 本的不同。

反映到農資端,歐美與日本高度發(fā)達的農業(yè)產業(yè)化模式使得復合肥 廠家的銷售更接近 B2B 的形式,下游以大型農戶或農業(yè)合作組織為主, 零散小規(guī)模農戶為輔;而中國高度分散的農戶分布使得復合肥廠家更接 近 B2C 的商業(yè)模式,企業(yè)需要具備較強的渠道優(yōu)勢來獲得終端客戶。如 全球最大的化肥公司 Nutrien 目前在美國擁有 1112 個零售及分銷商,包 括 638 家農場中心、382 家大型基地、76 個樞紐、12 家分銷中心以及 4 個工廠;而我國復合肥代表企業(yè)新洋豐已在全國擁有 10 大生產基地、 30 余家銷售公司,在全國范圍內擁有逾 5000 家經銷商和近 70000 家終 端零售網點,終端網絡的數量和密度遠高于海外公司。

? 復合肥行業(yè)的商業(yè)網絡價值亟待重估。通常對于化工企業(yè)來說,我們更 關注產品價格與銷量帶來的商品價值,然而對于高度依賴渠道端的復合 肥行業(yè),企業(yè)價值更依賴于產品本身和商業(yè)網絡價值兩方面考量。在市 場競爭愈發(fā)激烈的環(huán)境下,史丹利、金正大、新洋豐等企業(yè)通過多年經 營和積累,形成了遍布全國的農化商業(yè)網絡。史丹利擁有注冊商標 167 個,在央視和各大地方臺進行品牌宣傳投放,公司還在全國有 3000 多 家一級經銷商,開拓了 10 萬多家終端網點,營銷和品牌優(yōu)勢將助力公 司獲得更大的市場份額。自 2015 年開始,由于農業(yè)產業(yè)鏈種植效益的 遞減,使市場極大地低估了這一不可或缺的商業(yè)網絡價值。我們認為隨 著農產品價格與種植效益的回升,擁有營銷和品牌優(yōu)勢的復合肥龍頭企 業(yè)效益將明顯提升,過去被低估的商業(yè)網絡價值將再次凸顯。

復合肥需求端:三大因素共同決定復合肥需求

? 復合肥下游需求與農業(yè)發(fā)展息息相關。中國擁有 18 億畝土地,是農業(yè) 大國,化肥的使用對提高生產效率、保證農作物產量有重要意義,而復 合肥作為化肥的主要種類之一,與我國農業(yè)發(fā)展更是息息相關。分析復 合肥需求可由從大到小三方面入手:

1) 農業(yè)整體發(fā)展情況:我國農產品播種面積、產量等指標代表了我國 農業(yè)發(fā)展的宏觀趨勢,對整個農化產業(yè)鏈都將產生長遠影響。

2) 化肥施用意愿:化肥產業(yè)作為整個農化產業(yè)鏈中的一環(huán),與產業(yè)鏈 整體盈利情況關系密切。對于農戶而言,化肥施用意愿與農產品價 格、種植收益等因素直接相關。

3) 復合肥使用比例:我國化肥中復合肥的使用比例直接對應當下復合 肥的需求情況,此外,有機肥、微生物肥的替代趨勢也將影響復合 肥的需求。

? 我們認為站在當下時點,農產品價格筑底回升或將帶動種植面積和種植 意愿的提升。而我國作為化肥使用大國,復合肥需求有望迎來明顯上升。

我國化肥消耗量高于全球水平

? 我國農作物播種面積小幅下滑,單位面積產量提高。2017 年開始,我 國農作物播種面積呈小幅下滑態(tài)勢, 2018年播種面積為16590萬公頃, 同比下滑 0.26%,而單位面積糧食產量卻在不斷提高。2019 年我國夏糧 單位面積產量為 5378 公斤/公頃,秋糧為 5817 公斤/公頃,分別同比上 升 3.5%和 1.5%。得益于單位產量的提高,我國糧食產量穩(wěn)步增長, 2019 年我國糧食產量為 6.64 億噸,同比增加 0.9%。

? 我國每公頃耕地化肥消耗量為全球平均水平的 3.6 倍。化肥對我國糧食 增產豐收作出極大的貢獻, 2014 年以前我國每公頃耕地化肥消耗量逐年 攀升,2015 年隨著《到 2020 年化肥使用量零增長行動方案》的發(fā)布, 我國單位面積化肥施用量有所減少,但依舊遠高于全球平均水平。2016 年我國化肥消耗量高達 503 千克/公頃,而全球僅為 141 千克/公頃,我國消耗量為全球的 3.6 倍。

農產品價格筑底,種植效益有望回升

? 化肥占糧食種植成本的 18%左右,糧食收益下滑拖累化肥需求。據《中 國農資》統(tǒng)計,我國水稻、小麥、玉米用肥比例最高,在 70%以上,果 樹用肥占 11%,蔬菜用肥占 7%,茶葉和煙草各占 3%。分析東北地區(qū) 玉米、高粱、谷子的種植成本結構可以發(fā)現,化肥分別在整體成本中占 18%、17%、18%,對種植成本影響較大。2014 年以來,我國主要糧食 現金收益大幅下滑,一定程度上打壓了農業(yè)生產積極性,拖累化肥下游 需求,2016 年至今我國化肥施用量連年下滑。

? 歷史上全球農產品與化肥的價格走勢存在較強的相關性。從歷史數據來 看,氮磷鉀三大單質肥價格與農產品價格走勢存在較強的相關性,且在 相同的宏觀環(huán)境下,化肥價格變動幅度更大。除去 4 個超過 100 的極端 值后, 1980 年至今全球肥料價格指數變化幅度約為谷物價格變化幅度的 1.2 倍。

? 近五年我國主糧收儲價格下滑,導致農產品種植收益預期下降。2015 年 5 月以來,我國白小麥最低收購價格從 2360 元/噸下滑至 2240 元/噸 (2018 年 11 月),下滑幅度達 5.1%,中晚秈稻價格從 2760 元/噸下滑 至 2540 元/噸(2020 年 2 月),下滑幅度達 8.0%。農產品價格下滑導 致當下農業(yè)銷售利潤率跟 2016 年相比直接減半,成本費用占比持續(xù)攀 升。

? 農產品種植收益預期下降,一方面導致農業(yè)從業(yè)人口外流,一方面導致 主糧供給量增速放緩甚至下降。對比農林牧漁、制造業(yè)、建筑業(yè)、批發(fā) 零售等從業(yè)人員互相流動可能性較大的行業(yè)可以發(fā)現,農林牧漁行業(yè)人 均工資與漲幅均偏低,導致農村勞動力大量外流。另一方面,農產品價 格持續(xù)低位也使得玉米產量自 2016 年開始下滑,隨著庫存持續(xù)消化, 我國玉米總供給量(產量+進口+期初庫存)從 2018 年開始大幅下降, 稻谷產量與供給量也自 2019 年開始減少。

? 我國糧食安全政策力度持續(xù)加大,農產品價格與農業(yè)生產效益存提升預 期。2019 年 10 月我國發(fā)表《中國的糧食安全》白皮書。這是繼 1996 年《中國的糧食問題》后,我國第二次發(fā)表糧食安全白皮書。白皮書提 出,嚴守耕地保護紅線,到 2020 年糧食種植面積穩(wěn)定在 1.1 億公頃以 上,,糧食綜合生產能力穩(wěn)定在 6 億噸以上。 2020 年的一號文件也指出, 將保障重要農產品有效供給和促進農民持續(xù)增收。2020 年 3 月,農業(yè)農 村部和人力資源社會保障部印發(fā)《擴大返鄉(xiāng)留鄉(xiāng)農民工就地就近就業(yè)規(guī) 模實施方案》,提出以促進農民就業(yè)增收為目標,促進返鄉(xiāng)留鄉(xiāng)農民工就 地就近就業(yè)創(chuàng)業(yè),從政策面強化了農業(yè)生產收益預期。未來隨著政策扶 持加大以及農產品庫存不斷消化,我國農產品價格存在企穩(wěn)上漲預期, 有望提振復合肥需求。

我國化肥復合化率逐步提高,有機肥替代空間有限

? 我國化肥復合化率提升空間較大。盡管我國化肥施用量處于逐年遞減的 態(tài)勢,但是復合肥施用量逐年提升, 2018 年我國復合肥施用量為 2268.8 萬噸,同比增加 2.2%,復合化率已提升至 40%。然而相比全球 50%、 發(fā)達國家 70%-80%的復合化率,我國復合肥比例依舊存在較大的提升 空間。

? 有機肥對化肥替代有限,兩者將共同發(fā)展。有機肥是指來源于動物或植 物,經過腐熟發(fā)酵后施用于土壤的含碳物料。有機肥能改善土壤的理化 性狀,增加土壤保水保肥能力,近年來發(fā)展迅速,然而以有機肥 100% 替代化肥并不現實。一方面,有機肥養(yǎng)分含量低,需要大量使用,無形 中增加了人工成本;另一方面,有機肥的肥效時間長,而化肥見效快、 起效明顯,是實現作物穩(wěn)產增產的重要保障。在推行綠色農業(yè)發(fā)展的進 程中,化肥與有機肥混配使用將成為未來行業(yè)趨勢。

復合肥供給端:競爭進入下半場,行業(yè)整合在即

供大于求格局延續(xù),落后產能集中出清

? 我國復合肥產能分布集中,以農業(yè)大省和資源型省市為主。我國復合肥 產能主要分布在山東(36.1%)、湖北(19.1%)、江蘇(8.0%)、四川(7.5%)、 安徽(7.5%)五大省,合計占我國總產能的 78%。其中山東、河南、江 蘇、湖北、安徽等是我國農業(yè)大省,靠近終端消費市場;而湖北、貴州、 云南等具備豐富的礦產資源,擁有單質肥原料優(yōu)勢。

? 供給過剩矛盾突出,產能進入負增長時代。2019 年我國復合肥產能為 17000 萬噸,產量為 4555 萬噸,樣本企業(yè)整體開工率僅為 26.8%,行 業(yè)處于嚴重供大于求的狀態(tài)。 2016 年開始隨著行業(yè)內多項優(yōu)惠政策相繼 取消,疊加環(huán)保政策趨嚴、原材料價格上漲等因素,復合肥行業(yè)盈利能 力進入低谷,老舊產能于 2017 和 2018 年集中退出。

分析近三年復合肥退出產能可以發(fā)現,關停的企業(yè)以老舊產能為主, 投產時間多為 2005 年和 2011 年左右,且規(guī)模均在 100 萬噸/年以下。 2019 年以前退出產能集中在我國復合肥大省山東,而 2019 年在響水 “3·21”事故的影響下,江蘇地區(qū)復合肥退出產能增多。

? 我國復合肥行業(yè)集中度較低,仍處于產業(yè)整合階段。由于前期我國復合 肥準入門檻不高,產品同質化現象嚴重,導致企業(yè)間競爭趨于白熱化, 2019 年前四大企業(yè)僅占總產能的 21.6%。2017 年開始,我國復合肥行 業(yè)開始進入整合加速期,一方面高效專用肥的發(fā)展與嚴格的環(huán)保要求提 高了行業(yè)準入門檻,另一方面,行業(yè)已從低價惡性競爭轉向規(guī)模、渠道、 品牌、服務全方面的比拼,大型企業(yè)憑借綜合競爭優(yōu)勢脫穎而出。從產 能規(guī)模來看,我國復合肥年產能超過 300 萬噸的只有金正大、史丹利、 新洋豐、四川新都、湖北鄂中五家,其余大多數企業(yè)的規(guī)模仍小于 100 萬噸/年。

? 未來兩年新增產能有限,以第二梯隊企業(yè)和地方性企業(yè)為主。根據卓創(chuàng) 資訊統(tǒng)計, 2020-2021 年我國復合肥預計新增產能 385 萬噸,僅占 2019 年全國產能的 2.3%,對供給端沖擊有限。擴產主力一方面為產能 200 萬噸/年左右的第二梯隊企業(yè),通過擴產繼續(xù)做大做強,如寧國司爾特、 安徽紅四方等;另一方面以地方型新興企業(yè)為主,產能規(guī)模普遍較小。

政策傾斜取消,行業(yè)回歸市場化競爭

? 優(yōu)惠政策逐步取消,促進行業(yè)減量增效。自 1994 年以來,我國陸續(xù)對 化肥生產流通環(huán)節(jié)實施優(yōu)惠政策,包括國家免稅、優(yōu)惠運價、優(yōu)惠電價、 優(yōu)惠氣價等措施。在政策利好下,我國化肥行業(yè)發(fā)展迅猛,由于行業(yè)入 門門檻較低,行業(yè)過剩情況逐步顯現,同時,化肥過量、盲目使用的現 象也帶來了成本的增加和環(huán)境的污染。2015 年開始,國家逐漸取消對化 肥企業(yè)的優(yōu)惠政策,并制定《到 2020 年化肥使用量零增長行動方案》。 2018 年 11 月,農業(yè)農村部在廣西南寧召開全國果菜茶綠色發(fā)展暨化肥 農藥減量增效經驗交流會,在發(fā)展目標上,力爭到 2020 年化肥使用量 實現負增長。

? 出口關稅取消有利于化解國內供給壓力。2015 年以來,隨著化肥行業(yè)各 項優(yōu)惠政策相繼取消,以及增值稅的重新征收,都使得化肥企業(yè)成本大 幅增加。為緩解國內化肥行業(yè)供給過剩、虧損面加大的情況,近兩年我 國連續(xù)放寬化肥出口政策, 2018 年將三元復合肥出口關稅稅率從價征收 20%下降到從量定額 100 元/噸,2019 年進一步取消三元復合肥出口關 稅。在關稅利好下,2018 年我國復合肥出口量開始大幅增長,2019 年全年出口復合肥 100.8 萬噸,其中三元復合肥 67.6 萬噸,出口地集中在 緬甸、菲律賓、越南、老撾等東南亞國家。

復合肥成本端:三大單質肥決定復合肥成本

? 三大單質肥構成復合肥主要成本。廣義上復合肥是由氮磷鉀三種物質通 過物理混合或化學反應形成,其成本主要取決于三大單質肥的價格。據 卓創(chuàng)資訊數據,生產 1 噸復合肥約需要 0.34 噸磷酸一銨、0.25 噸氯化 鉀、0.24 噸尿素,原材料成本占總成本的九成以上。

? 復合肥價格波動幅度小于單質肥。歷史上復合肥與單質肥的價格同向波 動,且復合肥價格調整的幅度較小。造成這種現象主要有三大原因:一 是復合肥技術壁壘不高,國內生產廠家眾多,市場競爭激烈擠壓了價格 上漲的空間;二是復合肥設備投資小,廠家折舊和退出成本較低,一旦 價格跌破成本線,小產能即可減產或停產,避免市場價格進一步下探; 三是近兩年單質肥在環(huán)保壓力下退出產能較多,導致價格波動幅度大, 而復合肥靠近終端,廠家難以把原料漲價直接傳導至下游,導致復合肥 價格波動較為平緩。

? 受益于單質肥價格下滑,復合肥利潤空間擴大。如上所述,復合肥 90% 左右的成本由單質肥決定,2019 年以來,我國鉀肥價格下跌 13.7%,磷 酸二銨價格下跌 19.6%,尿素價格下跌 11.6%,顯著降低了復合肥的生 產成本。而且由于復合肥貼近消費端,品牌溢價與渠道鋪設使得復合肥 廠家對于終端農戶具備一定的定價能力,產品銷售價格波動較小,使得 復合肥盈利能力大幅提升。2020 年年初至今,復合肥價差由 691 元/噸 擴大到 760 元/噸,漲幅高達 10%。

? 未來單質肥供需格局有利于復合肥企業(yè)維持當下利潤水平。從單質肥供 需來看,未來我國尿素新增產能較多,行業(yè)依舊處于嚴重供大于求的狀 態(tài),價格上行空間有限;磷肥受磷礦供給收縮影響,未來將以消化現有 產能、提高開工率為主,價格存企穩(wěn)預期;而鉀肥由于海外擴產較多, 價格仍將維持中下水平。綜合而言從供需角度來說,單質肥價格缺乏明 顯的上漲預期,而復合肥企業(yè)憑借其渠道與銷售優(yōu)勢,有望于新一輪的 農產品價格上漲中,獲得高于單質肥企業(yè)的超額收益。

投資建議:重點關注史丹利,建議關注新洋豐、司爾特等

復合肥行業(yè)的壁壘和競爭優(yōu)勢根植于產品的渠道端,產品的品牌,和企業(yè)構建的商業(yè)網 絡。在行業(yè)迎來拐點之時,應著眼于三年周期對企業(yè)價值進行評估,而市銷率比市盈率 更適用于對商業(yè)網絡價值的評估。因此,我們建議重點關注市銷率最低的行業(yè)龍頭史丹 利,建議關注新洋豐、司爾特等。

……

(報告來源:中泰證券)

獲取報告請登錄未來智庫www.vzkoo.com。

立即登錄請點擊:「鏈接」

金楠華