科技改變生活 · 科技引領未來

科技改變生活 · 科技引領未來

(報告出品方/作者:國金證券,謝麗媛、賀虹萍、鄧穎)1.咖啡飲用習慣養成,咖啡機市場快速上升1.1咖啡機處于快速上升期,未來仍有充足發展空間我國咖啡機步入快速上升期。近年來隨著消費者對品質生活的追求及咖啡飲用文化的興起,我國的咖啡市場快速擴

(報告出品方/作者:國金證券,謝麗媛、賀虹萍、 鄧穎)

1. 咖啡飲用習慣養成,咖啡機市場快速上升

1.1 咖啡機處于快速上升期,未來仍有充足發展空間

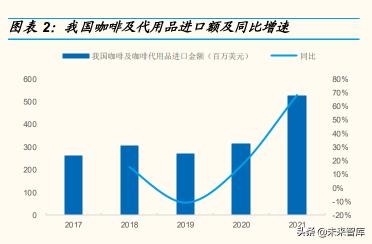

我國咖啡機步入快速上升期。近年來隨著消費者對品質生活的追求及咖啡飲用 文化的興起,我國的咖啡市場快速擴張,美國農業部數據顯示 2015-2021 年我 國咖啡豆消費量復合增長 10%;另海關統計數據顯示 2017-2021 年我國咖啡及 咖啡代用品進口金額以 19%的復合增速擴張至 5.3 億美元。受益于蓬勃發展的 飲用咖啡市場,咖啡機行業亦迎來快速上升時期,長假前最后一周天貓平臺咖啡機銷售額同比增 長 50%;另全國家用電器工業信息中心數據顯示,1Q-3Q21 我國咖啡機市場 規模超 13 億元,同比增長 19.6%,表現明顯領先于其余主要廚房小家電品類。

我國咖啡機滲透率較低,未來仍有充足發展空間。歐睿數據顯示 2021 年我國 咖啡機銷量約 232 萬臺,假設咖啡機使用生命周期為 3~5 年,按我國城鎮家庭 戶數為基數(城鎮市場先行,假設咖啡機購買用戶全部為城鎮家庭),測算得到 我國咖啡機的保有量不足 3 臺/百戶,遠低于日本(中樞約 14 臺/百戶)和美國 市場(中樞約 96 臺/百戶)水平。

基于我國新式茶飲的多樣化選擇,未來的咖啡機保有量未必能達到日本的水平, 但目前的滲透率下未來提升的空間依舊充足。歐睿預計 2021 年-2026 年我國咖 啡機銷售量與銷售額將以 9.0%和 10.2%的復合增長持續擴張。

1.2 咖啡飲用習慣逐漸養成,助力咖啡機需求釋放

咖啡機主要用于現磨咖啡的制作,我們認為隨著我國消費者現磨咖啡飲用習慣 的養成,有望進一步釋放家用咖啡機的使用需求,助力咖啡機行業的持續發展。

生活習慣西式化及品牌新勢力崛起加速推動咖啡文化滲透。近年來隨著我國經 濟水平的提升及海外教育資源的開放,我國出國留學人員數量逐年提升,相應 留學歸國人數亦明顯增長,2011 年-2019 年留學歸國人數復合增速超 15%,優 于出國留學人數增速(復合增速 10%)。留學人員在海外生活多年,受海外成 熟咖啡文化影響或培育一定的咖啡飲用習慣。另外近年來隨著三頓半、永璞、 manner 等咖啡新勢力的崛起、農夫山泉等知名品牌入局咖啡飲料及線下持續 擴張的咖啡館等推動,將進一步幫助咖啡市場的消費者教育,幫助觸達更多消 費者進一步養成咖啡飲用習慣。

消費者咖啡飲用習慣逐步養成,一二線城市尤為明顯。咖啡以提神醒腦的功能 備受消費者尤其是年輕白領人士的青睞,我國消費者的咖啡飲用習慣正逐步養 成,我國大陸消費者人均咖啡攝 入杯數達 9 杯,但城際間差異顯著,其中一二線城市消費者咖啡滲透率已達 67%,已養成咖啡飲用習慣的消費者攝入量超 250 杯/年,與日本、美國等成熟 咖啡市場相當。

現磨咖啡市場持續擴張。從細分類型來看,目前咖啡可主要分為速溶咖啡、現 磨咖啡及即飲咖啡,其中現磨咖啡以豐富的口感與突出的品質獲得消費者的認 可,已在成熟咖啡市場中成為主流飲品類型之一。我國咖啡市場起步相對較晚, 在星巴克、瑞幸、Manner 等線下精品咖啡店的培育下消費者逐步培養現磨咖 啡飲用習慣,歐睿數據顯示 2016 年-2021 年我國現磨咖啡消費市場以 26.5% 的復合增速達 9.7 億元,且歐睿預計未來(2021-2026 年)零售額復合增速有 望超 16%,表現明顯優于速溶咖啡品類(復合增速+5%)。

日本經驗:飲用習慣養成后,年齡增加其咖啡杯數亦有所增長,家庭成為主要 咖啡飲用場景。根據日本咖啡協會的數據顯示,日本咖啡市場中 25 歲以上消 費者飲用杯數明顯增加,且隨著年齡增加其咖啡飲用習慣養成飲用杯數亦隨之 有所增加,其中 40 歲以上消費者每周咖啡飲用杯數超 13 杯(每天約 2 杯)。 從飲用場景來看,隨著咖啡飲用習慣的深度養成,家庭成為主要的咖啡飲用場 景,飲用杯數占比超 60%。(報告來源:未來智庫)

目前我國的新式茶飲的可選擇性豐富,我國咖啡的人均消耗杯數未必能提升至 日美等成熟市場的水平,但我國咖啡人均飲用杯數及咖啡機的滲透率較低,仍 有明顯提升空間,且隨著現磨咖啡飲用習慣的加深(隨著年齡增大咖啡飲用的 頻率料將有所增長),疊加供給端企業的創新(高顏值+創新功能與設計)將推 動咖啡機步入快速上升期。

2. 半自動主導線上市場,國產品牌以創新與顏值突圍

咖啡機目前格局以海外品牌為主導,國產品牌以創新與顏值突圍半自動市場。 目前我國咖啡機市場仍以海外品牌為主導,2021 年各月內行業銷售額前三基本 被德龍、奈斯派索(雀巢旗下)、飛利浦等海外品牌壟斷,且行業 CR3 集中度 整體維持在 40%以上,龍頭品牌地位較為鞏固。從天貓熱銷的咖啡機品牌來看, 德龍主銷機型為全自動與半自動意式咖啡機,飛利浦主要為全自動意式,奈斯 派索和多趣酷思則聚焦于膠囊式咖啡機,馬克西姆(maxim's de paris)和百勝 圖(Barsetto)則主要專注于半自動意式咖啡機。目前來看以百勝圖為代表的 國產品牌在半自動意式市場以創新與顏值實現突圍,占據一定市場份額。

2.1 線上半自動成主流,線下全自動份額領先

具體分品類來看,咖啡機根據萃取方式可主要分為滴漏式、膠囊式和壓力式 (意式),根據工作方式可分為全自動和半自動(區別在于半自動需要消費者掌 握一定的咖啡技能,磨豆、壓粉、打奶泡等多項步驟需手動參與)。滴漏式半自 動與全自動的差異并不顯著,故我們在下文的分析中將咖啡機分為滴漏式、膠 囊式、全自動意式、半自動意式等主要品類。

滴漏式咖啡機:主要以熱水澆淋咖啡粉得到美式咖啡(無油脂),產品 使用門檻相對較低,操作便捷且快速,整體價格相對較低,無法滿足 咖啡愛好者的多樣需求;

膠囊式咖啡機:搭配膠囊通過高壓水流萃取可獲得濃郁油脂口感的意 式咖啡,操作便捷且快速(雀巢奈斯派索可 25 秒快速制備咖啡),目 前部分機型如雀巢多趣酷思上市卡布奇諾、摩卡等花式咖啡膠囊,可 制作黑咖啡、花式咖啡等多種口味,但膠囊屬于一次性消耗品且多數 不支持跨品牌膠囊機搭配;

全自動意式咖啡機:用戶只需放入咖啡豆選擇飲品類型即可獲得咖啡, 機器可實現磨豆-壓粉-高壓萃取的全過程自動化,操作便捷快速,可調 節咖啡量、杯數、類型等,且多數搭載自動奶泡系統,可制作黑咖啡、 拿鐵等多種飲品,價格相對較高;

半自動意式咖啡機:與全自動相比,半自動咖啡機一般需手動磨豆、 壓粉、拉花等,用戶參與操作環節較多,對操作技能有一定的要求, 適合咖啡愛好者/發燒友,同時消費者也可享受咖啡制作的樂趣,得到 的咖啡飲品更加多樣,價格相對較高。

半自動與全自動意式咖啡機份額提升明顯。隨著近年來咖啡消費者對口感與品 質的追求,全自動與半自動意式咖啡機市場快速發展。根據全國家用電器工業 信息中心數據顯示,1M-10M21 我國線上咖啡機市場中半自動意式、全自動意 式咖啡機銷量占比分別達 28.5%(銷額占比 29.2%)和 13.4%,同比提升 4.4pct 和 4.9pct,逐步成為市場主流配臵;線下咖啡市場中全自動意式為主要 機型,銷售量和銷售額占比分別達 26.8%和 66.4%,同比提升 5.3pct 和 4.2 pct。

2.2 滴漏式:飲品類型相對有限,國產品牌性價比取勝

滴漏式:國產品牌以高顏值+性價比取勝。滴漏式咖啡機可制作的飲品類型相 對有限,隨著消費者對多樣咖啡飲品的追求其市場地位或有所下降。滴漏式咖 啡機的技術門檻相對較低,行業內均價基本在百元左右,國產品牌以高顏值和 性價比獲得一定的領先地位。根據 3 月 9 日天貓咖啡機好評榜單來看,小熊品 牌滴漏式咖啡機以高性價比(99 元)和一機多用等特色獲得消費者青睞,位居 榜單前列。目前滴漏式咖啡機熱銷產品基本屬于半自動類型(即只可添加咖啡 粉,需額外購買磨豆機搭配使用),但飛利浦、東菱、摩飛等品牌亦推出全自動 美式滴漏機,具備磨煮一體功能(研磨咖啡豆+滴漏咖啡),價格相對較高,目 前份額相對較低。

2.3 膠囊式:奈斯派索和多趣酷思龍頭地位鞏固

膠囊式:雀巢旗下奈斯派索(Nespresso)和多趣酷思(Dolce Gusto)龍頭地 位鞏固。膠囊咖啡機市場格局以海外品牌為主導,其中雀巢旗下的奈斯派索和 多趣酷思憑借先發優勢和膠囊配套優勢龍頭地位鞏固,21 年線上淘系平臺奈斯 派索和多趣酷思銷售額份額(占整體咖啡機市場)分別達 11.5%和 3.6%。近年 來心想、米家等國產品牌亦以簡潔外觀和高性價比在咖啡機市場占據一定地位 (21 年心想、米家銷額份額分別為 0.5%和 0.4%),根據全國家用電器工業信 息中心數據顯示,1M-10M21 線上膠囊機市場中小米 S1301 以 2.9%的零售量 份額位居行業第四。

2.4 全自動:海外品牌占據主導,德龍和飛利浦份額領先

全自動意式咖啡機:近年市場份額提升明顯,德龍、飛利浦占據主要地位。全 自動咖啡機可完成咖啡制作的全過程,標品化程度相對較高,目前天貓平臺熱 銷品牌以飛利浦和德龍等沉淀多年的國際知名品牌為主,產品售價多超 4000 元。全自動咖啡機部分高端機型可超萬元,配臵上主要在于咖啡飲品風味的種 類增多、個性化自定義的程度提升及具備自清潔功能等。全自動咖啡機由于價 格高昂及咖啡成品的標品程度高,龍頭品牌心智優勢相對較高,消費者對新品 牌的接受度一般,目前國產品牌在全自動意式領域布局亦相對較少。

2.5 半自動:半自動漸成主流,國產品牌創新+顏值取勝

半自動意式咖啡機:國產品牌以差異化創新+高顏值突圍。半自動咖啡機為目 前線上主流產品,且預計隨著消費者對咖啡品質和多樣化飲品類型的追求其占 比仍將持續提升。德龍雖然在線上咖啡機市場占據龍頭地位,天貓月度銷售額 份額基本保持在 25%以上,但熱銷機型以全自動為主,21 年天貓德龍旗艦店 內全自動機型占比超過 60%,半自動機型銷售額占比約 27%。近年來馬克西姆 (海外品牌,國內企業代工)與百勝圖(新寶旗下自主品牌)創新推出研磨一 體半自動咖啡機(傳統半自動普遍需要額外購買磨豆機),配有研磨倉可省去額 外購買磨豆機的費用,且以雙鍋爐雙水泵的配臵可同時萃取咖啡和打發奶泡, 以創新功能與高顏值獲得消費者青睞,在半自動意式咖啡機市場獲得一定地位。

3. 國產品牌加速布局,百勝圖依托新寶優勢突出

新寶股份:中國十大咖啡機出口企業之一,專利數領先主要競爭對手。新寶股 份作為我國十大咖啡機出口企業之一,在咖啡機領域積累豐富的技術,根據國 家知識產權局數據顯示新寶股份在咖啡機領域專利數據明顯領先于其他主要出 口及代工企業。新寶在咖啡機代工領域優勢突出,公司咖啡機占中國出口總額 的近 40%,領先其他主要產品占比(主要產品出口額占中國出口總額的 10%~15%左右)。

百勝圖錨定中高市場,東菱以性價比產品為主。新寶股份旗下的百勝圖品牌及 東菱品牌均布局咖啡機業務,且兩者以不同的定位覆蓋不同價位段的產品,滿 足消費者的不同需求。百勝圖:專業化的咖啡機品牌,以創新的半自動意式咖 啡機錨定中高端市場,9M21 以來線上淘系咖啡機市場中銷額排名提升明顯, 躋身行業前列;東菱:主力產品為全自動滴漏式美式咖啡機,銷量排名基本位 于行業前十名。另外,新寶旗下摩飛品牌亦有布局咖啡機產品,但摩飛并未將 咖啡機作為重點品類,目前的貢獻相對有限。(報告來源:未來智庫)

百勝圖:依托新寶豐富的 ODM 經驗,以創新產品收獲市場青睞。Barsetto 源 于 1898 年的意大利羅馬,在咖啡機領域深耕多年,2016 年新寶股份全資收購 Barsetto,并交由廣東百勝圖科技有限公司全權運營。產品端:近年來百勝圖 將新寶豐富的咖啡機經驗落地到內銷市場,以高顏值+雙鍋爐雙水泵+研磨一體 的半自動意式咖啡機俘獲消費者青睞,9M21 以來線上咖啡機市場月度銷額份 額超 3%;營銷端:百勝圖積極把握內容種草的營銷模式,在抖音、小紅書等 多個平臺進行內容投放,測評端多數會將百勝圖二代與馬克西姆的馬賽半自動 進行對比,目前部分消費者已對這兩款產品同為一個工廠生產初具意識,有助 于后續百勝圖品牌在咖啡機行業奠定專業的地位。

小熊:從滴漏式向半自動邁進。小熊咖啡機產品目前主要覆蓋滴漏式、半自動 意式咖啡機,主要由佛山市順德區華申電器制造有限公司生產,另外小熊自身 在咖啡機領域的專利儲備亦相對較少(發明公布 2,發明授權 1,實用新型 4, 外觀設計 2)。小熊近年來積極拓展新品類,咖啡機更多作為品類上的補充與嘗 試,公司采取外協代工方式且布局 SKU 相對較少,21 年各月線上咖啡機市場 中的份額亦相對有限(不超過 1.5%)。

4. 投資分析

近年來隨著我國消費者現磨咖啡飲用習慣的加深,疊加供給端企業的創新推動 咖啡機行業步入快速上升期。建議積極關注:咖啡機領域積累豐富制造與研發 經驗、品牌布局完善的新寶股份,堅持用戶訴求、持續完善咖啡場景覆蓋的北 鼎股份。

4.1 新寶股份:咖啡機代工優勢突出,看好自主品牌發展

依托豐富代工經驗,自主品牌持續落地咖啡機產品。公司咖啡機出口額占中國 咖啡機出口總額接近 40%,領先其他主要產品(10%~15%),且公司在咖啡機 領域的專利布局亦明顯超過其余主要出口企業。依托于代工積累的豐富研發與 制造經驗,公司在內銷自主品牌(百勝圖、摩飛、東菱等)持續落地咖啡機產 品,其中百勝圖作為咖啡機專業品牌憑借創新優質產品已逐步被消費者認可, 2021 年銷售表現較好,后續亦有望豐富產品線、沉淀渠道布局以實現較好增長。

小家電出口龍頭,內銷自主品牌崛起。公司目前已成長為國內小家電出口龍頭 企業(代工模式),近年來公司加速推動內銷業務發展,以摩飛為代表的自主品 牌憑借優質產品與內容營銷快速崛起,2018-2021 年摩飛品牌以 125%的復合 增速快速擴張至 16.6 億元,推動內銷業務成為公司增長的重要驅動力(21 年 內銷收入占比提升至 22%)。

短期原材料價格影響盈利承壓,長期自主品牌驅動盈利結構改善邏輯不變。 2021 年公司凈利率水平預計 5.31%,同比-3.2pct,主要系受原材料價格影響。 長期來看,以摩飛為主的自主品牌有望依托公司豐富的研發制造經驗持續在內 銷市場落地創新優質產品,推動盈利水平更高的自主品牌占比提升,帶動公司 整體盈利能力有所提振。

4.2 北鼎股份:堅持用戶訴求、持續完善咖啡場景覆蓋

北鼎入局咖啡手沖用品系列。21 年 6 月北鼎布局咖啡場景,推出首款咖啡相關 產品——手沖咖啡濾杯&飲品杯,且于 9 月落地配套用品——手沖壺。公司始 終堅持以用戶需求為導向,以消費者體驗為核心,在產品的研發設計與迭代升 級過程中充分注重消費者的訴求與反饋。2016 年公司洞察發現其用戶群體中具 備較大比例的咖啡人群,且亦有用戶提出希望北鼎入局咖啡用品,因此公司從 2016 年開始歷時 5 年打磨落地咖啡用品。

預計公司將持續完善咖啡場景,后續咖啡新品值得期待。根據國家知識產權局 資料顯示,北鼎股份已有咖啡機相關發明(公布)專利儲備——自動旋轉出水 組件及咖啡機,以水輪驅動傳動齒組帶動噴灑臂旋轉以模擬手沖過程,無需人 工參與,便攜簡單,期待后續產品的落地。

高端廚房小家電新秀,產品渠道全面發力。2012 年起北鼎股份逐步加大自主品 牌業務的拓展力度,推動由北鼎制造向北鼎品牌的戰略轉型。近年來北鼎品牌 憑借差異化定位及細分場景生態的打造,已具備較強的品牌知名度和市場地位, 且逐步成長為公司增長的重要驅動力。公司在產品端與渠道端全面發力,產品 端:充分注重用戶訴求,持續拓展完善覆蓋場景;渠道端:加速國內線下直營 門店布局,推動海外北美地區渠道建設,未來公司發展看點十足。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關信息,請參閱報告原文。)

精選報告來源:【未來智庫】。

何原一