科技改變生活 · 科技引領未來

科技改變生活 · 科技引領未來

◎古阿雷任軍平編者按:俄烏沖突以來,國際大宗商品市場受到顯著影響,特別是部分能源和礦產品價格出現了大幅波動。中國地質調查局國際礦業研究中心礦業市場組研究人員近期對此進行了跟蹤研究,“礦業界”將陸續推出系列文章,用準確的數據和專業的觀點,為廣

◎ 古阿雷 任軍平

編者按:俄烏沖突以來,國際大宗商品市場受到顯著影響,特別是部分能源和礦產品價格出現了大幅波動。中國地質調查局國際礦業研究中心礦業市場組研究人員近期對此進行了跟蹤研究,“礦業界”將陸續推出系列文章,用準確的數據和專業的觀點,為廣大讀者解讀俄烏沖突對礦業市場帶來的影響,敬請垂注。

此為本系列第七篇文章,前六篇請見:“俄烏沖突對國際石油市場影響幾何?”;“俄烏沖突對磷礦市場影響幾何?”;“俄烏沖突以來對全球天然氣市場影響幾何?”;“俄烏沖突對鉀鹽市場影響幾何?”;“俄烏沖突對全球煤炭市場影響幾何?”;“俄烏沖突對貴金屬市場影響幾何?”。

研究人員通過對俄烏沖突以來全球鋁市場態勢的跟蹤分析,形成了如下幾點認識:

一是全球鋁產業鏈高度集中,澳大利亞、中國和幾內亞等國為鋁土礦主要供給國,2020年產量合計占比72.3%;我國為全球氧化鋁、原鋁產量穩定增長主驅動力,占比均為50%以上;俄羅斯作為全球第二大原鋁生產國,歐盟對其依賴程度較高。二是今年一季度,全球鋁價震蕩上行,外強內弱格局延續,滬倫鋁比值持續走低;3月下旬以來,鋁價持續走低,滬倫鋁比值趨于穩定。三是一季度全球鋁庫存收緊、俄鋁受制裁波及引發原鋁供需缺口擴大、后疫情時期疊加俄烏沖突導致國際物流成本提升以及歐洲能源價格飆升推高歐洲鋁企生產成本等因素推動鋁價上漲;3月下旬以來,宏觀環境疊加需求走弱,導致鋁期貨價格持續下行。四是俄烏沖突加劇歐盟電解鋁短缺;俄鋁面臨原材料供應不足、原鋁產量下降等局面;倫鋁價格飆升促進我國氧化鋁、原鋁等鋁制品出口。五是早期力拓、中鋁、美鋁等國際鋁業巨頭受俄烏沖突影響較小,股價相對平穩,俄鋁股價下跌明顯,月降幅達57.3%;近期鋁業巨頭跌幅明顯,俄鋁低位震蕩。

01

俄烏沖突以來全球鋁價格變化情況

01

一季度全球鋁價震蕩上行;外強內弱格局延續,滬倫鋁比值持續走低

一是LME鋁價整體呈震蕩上行,3月7日創歷史新高;后因LME管控措施等因素而穩于歷史高位。

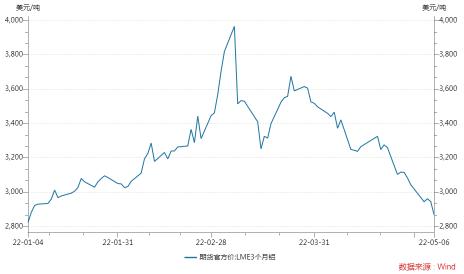

據Wind數據,2022年一季度以來,LME鋁期貨價格整體呈上升趨勢(圖1),由1月4日的2822美元增長至3月7日的3966美元,漲幅高達40.5%;其中,3月7日最高峰達4073.5美元/噸,創下歷史新高。隨后因為鎳期貨的風險和LME管控措施等因素,價格下跌,3月8日單日降幅11.40%;3月8日-3月31日,鋁期貨價格穩定在3410~3675美元/噸,但仍為2008年以來鋁價最高水平。

▲圖1 近3個月LME3個月鋁價變化趨勢圖

二是滬鋁弱于倫鋁,滬倫鋁比值持續走低。

一季度鋁市處于外強內弱格局,俄烏沖突使市場對歐洲鋁供應以及能源方面有所擔憂,支撐倫鋁走勢仍然強勢;但國內供應端冶煉廠正逐步復工復產,且需求在高價抑制下表現不佳,滬鋁走勢偏弱。對比來看,2月份滬倫鋁比值持續走低(圖2),從2月7日的1.12降為3月7日最低的0.95。

02

3月下旬以來,鋁價持續走低,滬倫鋁比值趨于穩定

一是3月24日以來,鋁價持續走低。

據Wind數據,3月24日以來,LME 3個月鋁期貨價格曲線呈震蕩下行趨勢(圖1),截止5月6日,LME 3個月鋁期貨價格為2868美元/噸,較3月7日最高峰下跌27.7%,較3月24日降幅為22%;國內滬鋁主力合約期貨價格從3月24日的23280元/噸降至5月6日20010元/噸,降幅為14%;LME 3個月鋁期貨價和國內滬鋁主力合約期貨價格均低于俄烏沖突前鋁價水平。

二是滬倫鋁比值趨于穩定。

海外經過短期供應緊張適應期后,市場情緒逐漸回歸,3月15日以來,滬倫鋁比值逐漸趨于穩定,穩定于1.00~1.07之間(圖2)。

02

俄烏沖突以來全球鋁供需變化情況

01

全球鋁產業鏈高度集中,俄羅斯為歐盟原鋁主要供給國

一是全球鋁土礦資源豐富,主要分布在幾內亞、越南、澳大利亞、巴西和牙買加等國。

據美國地質調查局(2022)數據,全球鋁土礦資源量550~750億噸,按照2020年3.9億噸/年的生產速度,可保障至少100年以上。數據顯示,全球鋁土礦探明儲量320億噸,主要集中在幾內亞(74億噸)、越南(58億噸)、澳大利亞(53億噸)、巴西(27億噸)和牙買加(20億噸)等國,探明儲量合計占比72.5%;俄羅斯鋁土礦儲量5億噸,占全球1.56%(圖3)。

二是全球鋁土礦生產集中度高,2020年澳大利亞、中國和幾內亞三國產量合計占比72.3%。

據美國地質調查局(2022)數據,2020年全球鋁土礦生產總量為39100萬噸,排名前五的生產國為澳大利亞10400萬噸(26.6%)、中國9270萬噸(23.7%)、幾內亞8600萬噸(22.0%)、巴西3100萬噸(7.9%)和印度尼西亞2080萬噸(5.3%),其中澳大利亞、中國和幾內亞三國產量合計占比72.3%;俄羅斯鋁土礦產量557萬噸,占全球1.42%(圖4)。

三是近十年全球氧化鋁、原鋁產量穩定增長,我國鋁行業市場為主驅動力。

據國際鋁業協會數據,2012-2021年,全球氧化鋁和原鋁產量均呈穩定增長趨勢(圖5)。其中,氧化鋁產量從2012年的10270萬噸增長至2021年的13808萬噸,增長34.4%;原鋁產量從2012年的4917萬噸增長至2021年的6724萬噸,增長26.9%。我國為全球最大鋁消費市場,推動全球鋁行業穩定發展;2021年,氧化鋁和原鋁產量分別為7510萬噸和3884萬噸,分別占全球54.4%和57.8%(圖6)。

四是全球鋁生產商集中度較高,其供需變化易影響全球鋁價波動。

鋁土礦生產商方面,2019年生產量前十的企業總產量占全球總產量的66.6%,其中力拓、美鋁和贏聯盟等三大鋁土礦生產企業占比41.2%。氧化鋁生產商方面,中鋁、中國宏橋、美鋁、信發、俄鋁等全球前十企業2020年總產量占全球68.7%。電解鋁生產商方面,中國宏橋、俄鋁、中鋁、信發、力拓等全球前十企業2020年總產量占全球47%。

五是俄羅斯作為全球第二大的原鋁生產國,歐洲對其依賴性較強。

俄羅斯作為全球第二大的原鋁生產國,其產能占到全球的6%,對外出口份額占到全球26%。據Mysteel統計數據顯示,2021年,俄羅斯唯一原鋁生產企業俄鋁原鋁產量376萬噸,除俄羅斯自身消費27%外,主要出口歐洲(41%)、亞洲(24%)、和美洲(8%)地區,歐洲對其依賴性較強。

02

俄烏沖突加劇歐盟電解鋁短缺;俄鋁受制,倫鋁價格飆升促進我國氧化鋁、原鋁等出口

一是歐盟電解鋁供應短缺加劇。

2021年歐洲電解鋁產量747萬噸,占全球總產量11%。俄烏局勢緊張造成的歐洲能源危機使西歐電解鋁廠用電成本高漲被迫減產,2021年第四季度以來,歐洲電解鋁減產規模達87.5萬噸,占西歐建成產能的17.5%,這加劇了全球電解鋁的供應緊缺也推升了海外鋁價的升水。

二是俄鋁面臨原材料供應不足、原鋁產量下降等局面。

作為全球第二大原鋁生產商,2021年俄鋁電解鋁產量376萬噸,其中俄羅斯境內電解鋁產量364萬噸,占比97%,對應需要氧化鋁710萬噸,而俄羅斯境內氧化鋁產量305萬噸,對應需進口氧化鋁305萬噸。其中,俄鋁在烏克蘭的Nikolaev停產、力拓集團停止向其愛爾蘭氧化鋁冶煉廠供應鋁土礦以及俄羅斯進出口受限等因素影響,可能導致俄鋁約200萬噸電解鋁產量。

三是國內復產積極性較高,或將從氧化鋁進口大國轉變為出口大國。

整體而言,因為俄烏戰爭,海外氧化鋁的供應從緊平衡開始趨向于短缺格局,助推了海外氧化鋁價格月內上漲22%,若俄烏沖突得到緩解,海外的生產和運輸得到恢復,則市場將逐漸回歸理性,但若沖突升級或對于俄鋁的制裁層層加碼,導致海外氧化鋁和中國氧化鋁的價差不斷擴大。國內氧化鋁企業陸續復產,帶來國產氧化鋁供給增量,氧化鋁出口窗口打開,中國或將從氧化鋁進口大國轉變為出口大國。

03

庫存收緊、俄鋁出口受限、物流成本抬升和歐洲能源危機等因素推動一季度鋁價上漲

一是全球鋁庫存收緊,整體呈現供需缺口的基本面。

據LME公布數據顯示,截至4月18日,多個分國家和地區庫存降至近幾年以來最低位,且目前仍未看到拐點跡象,LME鋁總庫存位于17年最低位。

二是俄羅斯鋁業受制裁波及,影響全球鋁市場供需格局。

俄羅斯的鋁業在全球地位舉足輕重,2021年,俄羅斯電解鋁的出口量占全球12%,總計376萬噸。其中歐洲和美國分別有42%和8%的電解鋁從俄羅斯進口。而且對俄懲罰還會影響到全球鋁業的生產,因為俄鋁的鋁土礦超過60%都是進口其他國家的,局勢突變擾亂了原有的供應鏈。

三是后疫情時期疊加俄烏沖突,導致國際物流成本提升。

俄烏沖突帶來的外溢效應,使得今年國際物流市場雪上加霜。目前最大的海運集裝箱集團馬士基和意大利地中海航運已經暫停了往返俄羅斯的業務預訂;德國赫伯羅特、法國達飛輪船和日本海洋網聯船務也先后暫停俄羅斯貨物的預訂服務,以應對美國和歐洲對俄制裁;該五家運營商總運力占全球市場的近60%。3月4日,波羅的海油輪歐洲航線運價上漲3萬美元,至24.1萬美元/天,創2008年以來新高。此外,還有禁飛致使多國空運出現成本和時間增加、管理混亂甚至停飛的困境。禁飛、禁運和油價飛漲使得國際物流價格被迫上調。

四是歐洲能源價格飆升推高歐洲鋁企生產成本。

電力成本占歐洲電解鋁生產成本的40%。2021年下半年以來,歐洲能源危機導致能源價格飆漲,歐洲鋁企減產不斷擴大。烏克蘭危機令本已陷入能源危機的歐洲在能源供應方面面臨更大風險,天然氣價格大漲導致歐洲電價上行,電解鋁企業的電力成本顯著抬升。

04

宏觀環境疊加需求走弱影響,導致3月下旬以來鋁期貨價格持續下行

一是俄烏局勢仍較嚴峻,市場對供應擔憂逐步轉為需求擔憂,主要經濟體PMI回落,滯漲風險提升,市場情緒悲觀,鋁價承壓下跌。

二是國內電解鋁廠持續復產,產量釋放繼續增加,供應壓力持續。而需求仍未脫離疲弱局面,在疫情持續影響下,下游需求仍未恢復,促使鋁價震蕩走弱。

03

俄烏沖突以來全球鋁市場主體變化情況

01

早期力拓、中鋁、美鋁等國際鋁業巨頭變化相對平穩,俄鋁股價下跌明顯;近期鋁業巨頭跌幅明顯,俄鋁低位震蕩

一是國際鋁業巨頭股價變化趨勢較為一致,受宏觀市場環境影響,近期跌幅明顯。

對國際三大鋁業巨頭近三個月股價進行整理發現,2月11日-5月6日期間,力拓股價為68.07~84美元;中鋁股價為4.46~7.3元;美鋁股價為61.04~90.56美元,整體來看,三大巨頭股價變化相對平穩;近半個月以來,受宏觀環境影響,三大巨頭企業股價跌幅明顯(圖7),從4月20日至5月6日,力拓、中鋁和美鋁股價分別下跌13.4%、21.6%和29.8%。

二是俄鋁鋁產品產量下降,股價應聲下跌后低位震蕩。

俄鋁2月28日宣布,烏克蘭Nikolaev氧化鋁廠停產;3月10日,英國宣布對俄鋁控股人Deripaska進行制裁,同日,力拓宣布與俄鋁中止合作。受此影響,俄鋁股價從2月16日的8.98美元/股降到3月15日的3.83美元/股,月降幅達57.3%,后處于低位震蕩(圖8);截止5月6日,俄鋁最新股價為3.56港元,總市值為541億港元,較2月17日近三月最高點時總市值蒸發826億港元。

02

國際主要鋁交易平臺鋁期貨成交量呈波狀起伏

據LME和上海期貨交易所官方網站查詢數據。2022年2月11日以來,平臺成交量均呈波狀起伏,3月8日為最高峰,交易量分別為461857和758083手。

03

英國制裁俄鋁實控人、力拓終止與俄鋁工廠的協議等諸多因素影響俄鋁前景

俄烏沖突以來,世界第二大原鋁生產商俄羅斯鋁業聯合公司受制裁關聯影響明顯。重要的事件包括:3月10日,英國對俄鋁間接持股人Oleg Deripaska(持有俄鋁56.89%的權益)實施了旅行禁令和資產凍結,俄鋁供給風險加劇。同日,力拓計劃停止向俄鋁位于愛爾蘭的一家精煉廠供應鋁土礦和采購氧化鋁。這家冶煉廠是歐洲鋁行業的關鍵供應商,意味著國際金屬市場將迎來新的動蕩。3月20日,澳大利亞政府表示,立即禁止向俄羅斯出口氧化鋁和鋁土礦,俄鋁供應面臨壓力。4月29日,彭博社報道,俄鋁前美高官同意收購俄鋁美國子公司全部股權,如果得以實現,將極大影響俄鋁的全球布局。

作者單位:中國地質調查局國際礦業研究中心

南部非洲礦業研究所

*本文僅代表作者個人觀點,不構成平臺意見或投資建議

高俊華